|

|

|

重庆山外山科创IPO存累计未弥补亏损,带量采购或影响利润

2021-11-30 13:22:04

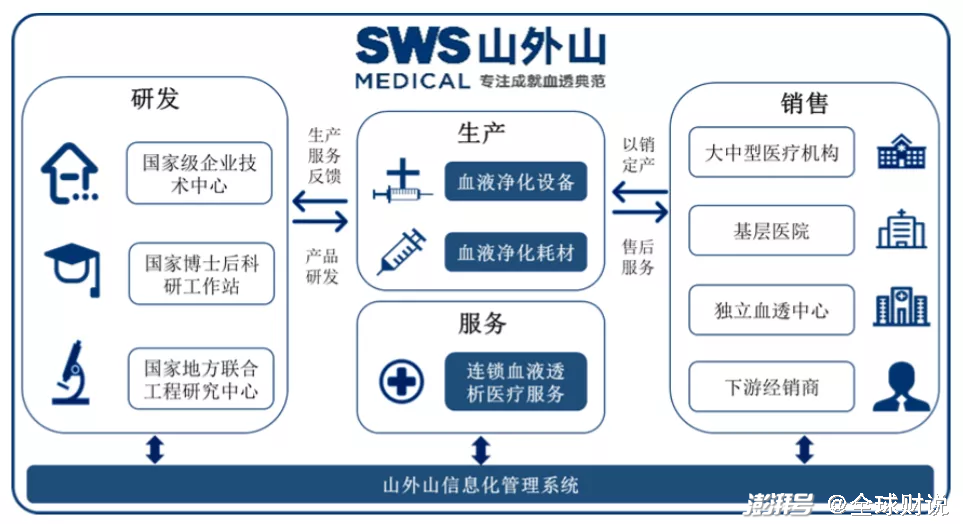

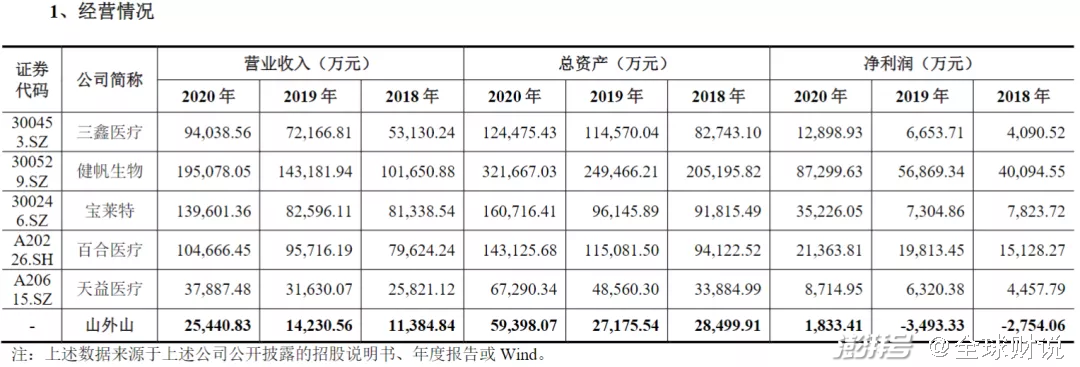

日前,重庆山外山血液净化技术股份有限公司(简称“重庆山外山”)向上海证券交易所科创板申请IPO上市并获受理,保荐机构为西部证券。 重庆山外山是一家从事血液净化设备与耗材的研发、生产和销售,并提供连锁血液透析医疗服务的公司,本次IPO拟募集资金12.47亿元,拟用于血液净化设备及耗材产业化项目、研发中心建设及营销网络平台建设等。 与同行业相比较,公司整体业务规模偏小,尚未形成良好的规模效应,盈利能力较低,此外,公司还存在累计未弥补亏损可能会对其未来发展带来不利影响。 股权过于分散 实控人持股比例过低 重庆山外山成立于2001年3月,自成立以来一直从事血液净化设备及相关耗材的研发、生产和销售业务。公司曾于2016年8月在全国中小企业股份转让系统挂牌,但于2018年10月终止挂牌。此后经历了一系列股权变动和增资等行为,公司于今年选择到科创板IPO。 公司的控股股东及实际控制人为创始人高光勇。截至目前,高光勇直接持有山外山3510万股股份,占公司总股本的32.34%,此外,他还通过担任圆外圆、重庆德祥、重庆德瑞等员工持股平台的执行事务合伙人,间接控制发行人3.67%的股份表决权,其合计控制公司表决权比例为36.01%。 公司还有6位法人股东和11位自然人股东,股权非常分散。其中,高瓴资本旗下珠海岫恒持有公司1407万股股份,占总股本的12.96%。而高瓴资本入股要追溯至2020年10月。彼时,重庆山外山股东大会同意华盖信诚将所持6.734%的股份,以每股15.42元的价格转让给珠海岫恒。同时,重庆山外山增资,新增注册资本由珠海岫恒、湘江产业投资等以每股17.14元的价格认购。 至此,珠海岫恒成为重庆山外山第四大股东。 公司股权架构图 由于股东过于分散,重庆山外山面临着实际控制人控股比例过低的风险。公司在招股书中也称,若公司上市后潜在投资者通过收购公司股权或其他原因导致实际控制人控制地位不稳定,可能对公司未来的经营发展带来风险。 多年增收难增利 存累计未弥补亏损 重庆山外山的产品和服务主要包括血液净化设备、血液净化耗材以及血液透析服务,其中血液净化设备为其核心产品,所处行业属于医疗器械行业之细分行业——血液净化行业。 公司经营模式包括了研发、采购、生产和销售一体化经营模式,其中销售包括直销和经销两种模式。在经销模式下,公司的客户主要为经销商,在直销模式下,公司直接面向终端客户包括公立医院、民营医院等。此外,公司还通过运营10家连锁血液透析中心,直接面向终端患者提供血液透析等服务。 公司业务架构图 根据招股书,2018年至2020年以及2021年前6个月,重庆山外山分别实现营业收入1.14亿元、1.42亿元、2.54亿元和1.32亿元,其中,血液净化设备的营收比重不断提升,占比分别为42.17%、39.48%、52%和60.01%,血液净化耗材占比则有所下降,从2018年的35.69%下降至今年上半年的20.94%,血液透析服务收入持续维持在20%上下,占比则相对稳定。 报告期内,公司主营业务毛利率分别为33.29%、28.94%、41.86%、39.15%,毛利率总体呈上升趋势。但盈利情况仍非常糟糕,同期公司分别实现净利润-2754.06万元、-3493.33万元、1833.41万元和340.56万元。 财务数据显示,2018年、2019年公司期间费用支出较多,分别达到了6937.44万元和7732.77万元,占比分别为60.94%和59.34%,均大大超过营业利润,是造成公司连续两年亏损的直接原因。到2020年、2021年上半年公司期间费用占比分别下降到了37.63%和37.81%,公司才扭亏为盈。 对于2018年和2019年公司营业收入持续增长但却未实现盈利,公司在招股书中表示,其主要原因为公司在业务拓展、产品研发、连锁血液透析中心培育等方面持续投入,在形成规模效应前盈利能力尚未显现。 虽然自2020年起公司开始扭亏为盈,但公司仍存在累计未弥补亏损。截至2021年6月30日,公司合并口径内存在未分配利润-4846.62万元。公司坦言,如果公司未来经营业务出现下滑,盈利能力受限,收入无法按预期增长,公司存在累计未弥补亏损情况将会对公司资金状况、业务拓展、人才引进、团队稳定、研发投入造成不利影响。 研发投入少 “带量采购”或产生不利影响 中国血液净化市场起步较晚,与国外技术存在差距,因此国内市场份额主要被进口厂商占据。根据蛋壳研究院统计数据显示,2020年费森尤斯、贝朗、日机装、百特以及尼普洛这5大外资厂商占据了国内血液透析市场 80%-90%左右的市场份额,而国产自主品牌的血液透析机市场占有率仅在10%-20%左右。不过,随着中国血液净化市场规模快速增长和国内厂家技术水平的不断进步,预计进口替代程度将会进一步加速。 国内血液净化市场竞争也较为激烈,创业板上市公司有三鑫医疗(300453. SZ)、健帆生物(300529. SZ)、宝莱特(300246. SZ)等,他们均为血液净化耗材主要供应商,并有少量血液净化设备生产,此外百合医疗、天益医疗也主营体外血液循环医疗设备及其他医用耗材等,近期也分别申报了科创板和创业板IPO,从比较数据上来看,重庆山外山在研发投入占比、专利数量方面占据一定优势,但营收规模和盈利水平远均不及上述同行,整体业务规模偏小。以主营血液净化产品的健帆生物为例,其2020年营业收入为19.5亿元,实现净利润达8.73亿元。 同业比较数据图 即使从研发投入看,虽然最近三年公司累计研发投入为4505.23万元,累计营业收入为5.11亿元,累计研发投入占累计营业收入比例达8.82%;最近一期公司研发投入为1345.71万元,占当期营业收入的比例为10.19%。但与12.47亿元的募集资金量相比,无论是营业收入还是研发投入都非常小。 与此同时,对于医疗行业的参与者而言,“带量采购”政策仍是其面临的主要风险因素。受集中带量采购的影响,相关产品的销售价格下降,对重庆山外山的血液净化耗材经销业务将产生不利影响。 目前,大部分省市都根据政策在血液净化耗材领域实施或推进了带量采购、集中采购。截至目前,重庆山外山经销的产品血液透析管路、血液灌流器等,主要在安徽、陕西、辽宁、山东、湖南、湖北、河南、贵州、四川等省份开展了带量采购。 若公司经营的产品在开展带量采购的地区被纳入带量采购范围并中标,销售价格将大幅下滑,虽然新增销售量将在一定程度上抵消价格下降对业绩的影响,但整体来说对公司销售收入及利润带来的负面影响会更大。

来源: zhtax.cn |

最新公告

会员中心

|

|

|||||||||||||

|

|

Copyright 中惠涉税鉴证网 All Rights Reserved! |