|

|

|

股权投资与业务招待费税前扣除限额应注意事项

2023-05-27 10:48:41

企业所得税法实施条例规定,企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。但大家要记得,从事股权投资业务的企业,从被投资企业所分配的股息、红利以及股权转让收入,也可以按规定的比例计算业务招待费扣除限额。那么,对于从事股权投资业务取得的股息、红利以及股权转让收入计算业务招待费扣除限额,应注意哪些呢?

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)第八条规定,对从事股权投资业务的企业(包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额。

股权投资业务并不限于仅从事股权投资为主的企业,只要企业有股权投资业务,从被投资企业获得了股息、红利以及股权转让收入,就可以根据国税函〔2010〕79号规定将其计入计算业务招待费税前扣除限额的收入基数。

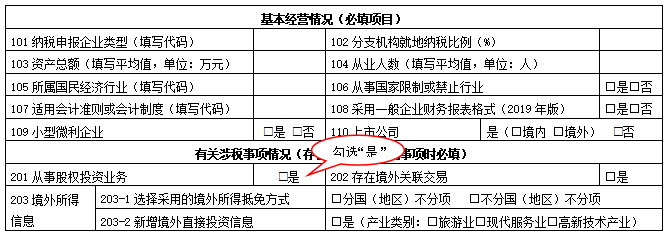

但是需要注意,汇算清缴时必须在A000000企业所得税年度纳税申报基础信息表的“201从事股权投资业务”栏次勾选“是”,从被投资企业获得的股息、红利以及股权转让收入,才可以计入业务招待费税前扣除限额的收入基数。如下图:

《企业会计准则第2号——长期股权投资》规定,对合营企业和联营企业投资应当采用权益法核算。对于因被投资单位实现净损益而产生的所有者权益的变动,投资方应当按照应享有的份额,增加或减少长期股权投资的账面价值,同时确认投资损益;对于被投资单位宣告分派的利润或现金股利计算应分得的部分,相应减少长期股权投资的账面价值。

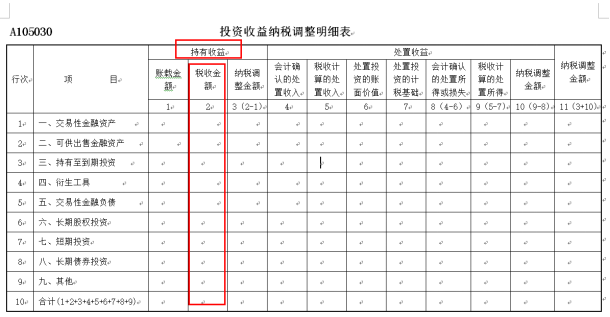

企业所得税法实施条例第十七条规定,企业所得税法第六条第(四)项所称股息、红利等权益性投资收益,是指企业因权益性投资从被投资方取得的收入。股息、红利等权益性投资收益,除国务院财政、税务主管部门另有规定外,按照被投资方作出利润分配决定的日期确认收入的实现。因此,税务认可的股息红利为被投资企业实际分配给股东的利润,不是会计核算上按被投资企业当年实现的净利润乘以企业持有的股权比例计算的股息红利。具体如下图:

注意,在实务中,税务机关仅对企业填入第6行“六、长期股权投资”对应的“税收金额”栏次的股息红利才可以做为计算业务招待费税前扣除限额的收入基数,其他行次是不允许的。

《中华人民共和国企业所得税法实施条例》(国务院令第714号)第十六条规定,企业所得税法第六条第(三)项所称转让财产收入,是指企业转让固定资产、生物资产、无形资产、股权、债权等财产取得的收入。

企业转让股权属于上述规定的财产转让,股权转让差额为股权转让所得,不是股权转让收入。企业所得税法实施条例第十六条规定,转让财产收入,是指企业转让股权等财产取得的收入(即股权转让收入全额而非净额)。因此,计算业务招待费税前扣除限额的股权转让收入应为股权转让收入全额而非股权转让收入净额(即差额)。

但是需要注意,沪港通和深港通转让股票其收入的特殊规定:

《财政部国家税务总局证监会关于沪港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2014〕81号)第一条第(二)项规定,对内地企业投资者通过深港通投资香港联交所上市股票取得的转让差价所得,计入其收入总额,依法征收企业所得税。

《财政部国家税务总局证监会关于深港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2016〕127号)第一条第(二)项规定,对内地企业投资者通过深港通投资香港联交所上市股票取得的转让差价所得,计入其收入总额,依法征收企业所得税。

因此,企业通过深港通或沪港通投资香港联交所上市股票,转让股票以取得的转让差价所得计入收入总额,即此处收入是指股票转让净额而非全额。

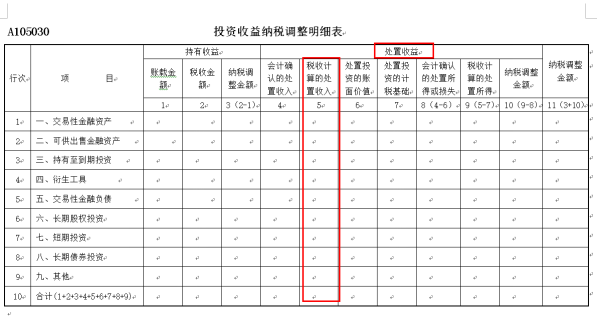

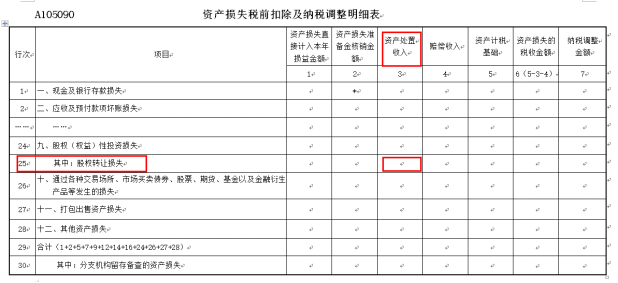

企业所得税年度纳税申报表(A类)中A105030《投资收益纳税调整明细表》填报说明规定,处置投资项目按税收规定确认为损失的,本表不作调整,在《资产损失税前扣除及纳税调整明细表》(A105090)进行纳税调整。

根据上述规定,企业转让股权的投资收益填报A105030《投资收益纳税调整明细表》,而转让股权的投资损失应填报《资产损失税前扣除及纳税调整明细表》(A105090)。因此,股权转让收入计算业务招待费税前扣除限额的基数包含A105030《投资收益纳税调整明细表》和A105090资产损失明细表股权转让收入,具体如下图:

来源: 正保会计网校 作者:裴老师(正保会计网校答疑专家) |

最新公告

会员中心

|

|

|||||||||||||

|

|

Copyright 中惠涉税鉴证网 All Rights Reserved! |